ANALIZA: Bancile presate de actionari storc profit de la clienti

banciactionariprofiteystudiu

banciactionariprofiteystudiu

Criza economica si financiara provocata de banci, la nivel mondal, in urma cu 5 ani, le-a adus acestora schimbari fara precedent. Multe aspecte privind sectorul bancar au ajuns aproape de nerecunoscut.

Schimbarile vor continua in sector, in anul acesta, si vor fi determinate de mai multe forte. Reglementarea ramane una dintre cele mai puternice, iar problematica lichiditatilor si a capitalului, precum si cea privind reformele structurale vor continua sa domine agenda industriei, se arata in studiul EY - Transforming banks, redefining banking – Global banking outlook 2014-2015.

Totodata, la aceste lucruri se asteapta sa apara noi presiuni, in acest an, printre care una in crestere din partea investitorilor privind rentabilitatea capitalurilor proprii (ROE).

"Multe dintre reformele pe care bancile trebuie sa le adopte vor fi costisitoare atat din punctul de vedere al implementarii, cat si din cel al mentinerii pe termen lung. Drept urmare, impactul asupra costurilor necesare derularii afacerii va fi chiar mai mare in 2014. Investitorii ar putea accepta un randament mai scazut ajustat la risc in cazul bancilor mai sigure, dar chiar si acest randament trebuie sa depaseasca nivelul costului capitalului propriu, estimat la o medie de aproximativ 10-12%", a declarata Steven Lewis, EY Global Banking Analyst Leader.

Profituri volatile, in Romania

Randamentul asteptat de catre orice actionar pentru derularea unei afaceri intr-o economie emergenta este peste medie, avand in vedere faptul ca riscul este mai mare.

“Din pacate, in cazul Romaniei, acest lucru a fost confirmat in ultimii 10-12 ani prin volatilitatea mare a profiturilor bancilor, comparativ cu cel generat de operatiunile acelorasi grupuri in economiile mai stabile. Folosesc aceasta comparatie pornind de la faptul ca apetitul pentru risc, practicile de creditare, expertiza etc. tind sa fie aliniate in cadrul unui grup bancar”, spune Gelu Gherghescu, Partener EY Romania.

Rezolvarea problemei costului de capital versus rentabilitatea capitalului propriu va presupune, pentru multe banci, o reforma radicala a modului in care isi vor structura produsele si serviciile.

Finantatorii vor trebui sa convinga autoritatile de reglementare ca pot genera o crestere durabila si pot sutine urmatoarea perioada de redresare economica.

In plus, investitorii vor trebui sa fie convinsi ca reformele propuse de banci vor genera efecte fundamentale asupra afacerii.

Multe banci vor fi nevoite sa formeze aliante, fie cu alte banci fie, in unele cazuri, cu alte companii non-financiare, pentru a-si transforma modelul de business, astfel incat tinta unei cresteri de doua cifre a profitabilitatii capitalurilor proprii sa fie credibila.

Se pot vedea deja in piata aliante ale catorva banci cu jucatori inovatori, cum ar fi cei care deruleaza operatiuni de creditare de la persoana la persoana (peer to peer lenders).

Economia globala - pe drumul cel bun

Perioada de revenire economica incepe, in sfarsit, sa devina vizibila, odata cu iesirea din recesiune atat a Marii Britanii cat si a economiilor din zona Euro.

Temerile legate de o scadere dramatica a crestereii economice a Chinei s-au diminuat iar cresterea pare sa fie mai echilibrata, incorporand atat investitiile cat si consumul. De asemenea, se vad unele reforme in industria bancara, in care se intrevad tentative de liberalizare a ratelor de creditare din China. Se asteapta o continuare a acestor reforme si in 2014.

Cum stau bancile europene

Comparativ cu bancile de pe alte piete, bancile europene au cunoscut evolutii mai putin favorabile, afectate de criza datoriilor suverane din zona Euro care a stopat procesul de revenire economica in regiune. Cele mai multe banci de pe pietele dezvoltate au reusit sa implementeze anumite masuri de restructurare, prin urmare activele cu expunere mare la risc s-au diminuat. S-a renuntat la linii de business care nu tineau de activitatea principala a bancii si o parte dintre active au fost vandute.

Anumite banci au admis, de asemenea, ca nu pot atinge pozitia de lider de piata si si-au diminuat activitatea pe liniile secundare de business.

Evolutia costurilor si veniturilor

Desi costurile de compensare au scazut ca procent din totalul veniturilor in cazul primelor 50 de banci de la nivel mondial (de la 33% in 2009, la putin sub 30%, in prima jumatate a anului 2013), costurile care nu sunt legate de compensarea angajatilor au continuat sa creasca mai repede decat veniturile, in special in cazul bancilor europene.

Doar bancile din Asia au fost in masura sa genereze o crestere a veniturilor peste cea a costurilor in grupul bancilor analizate de EY.

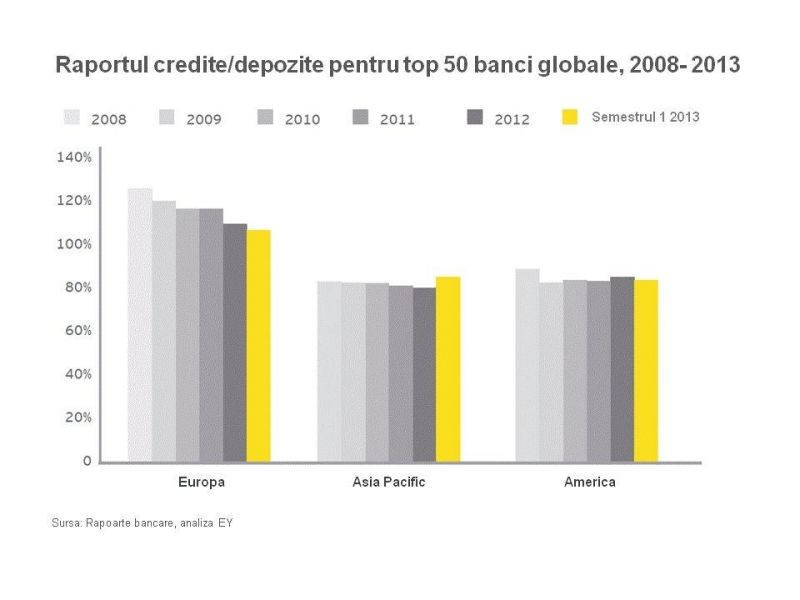

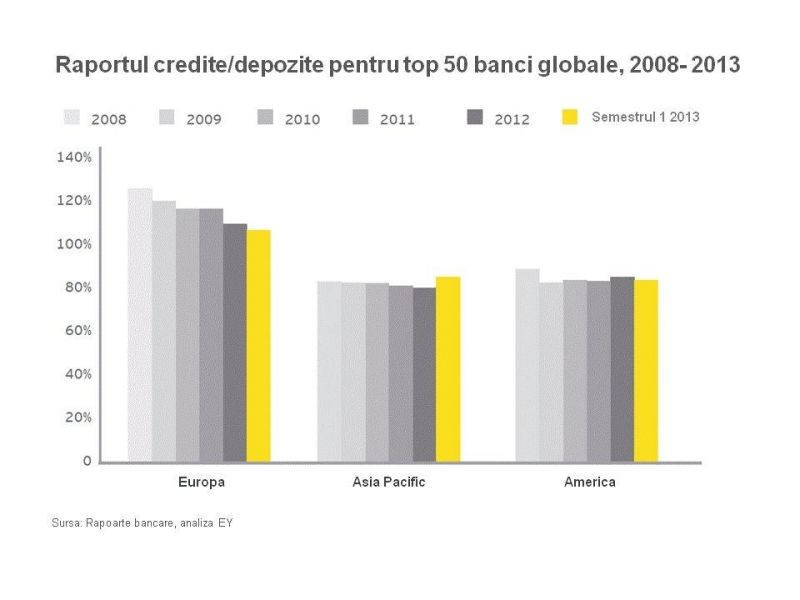

Raportul credite-depozite

Creditorii din pietele emergente sufera in urma efectelor ratelor mici ale dobanzilor si vor explora noi oportunitati de generare de venituri care sa le asigure capital pentru finantare si sa le mentina rentabilitatea. In ciuda recentelor masuri de crestere a ratelor dobanzii de referinta ca masura de combatere a inflatiei, competitia se intensifica in industrie.

Totodata, bancile se confrunta si cu presiuni politice pentru a reduce marja de dobanda la creditele acordate clientilor din segmentele de retail si a intreprinderilor mici. In pietele de origine, bancile se vor concentra pe inovarea de produse si pe extinderea canalelor pentru a atrage noi clienti, desi trebuie sa reziste tentatiei de a castiga volum in detrimentul segmentului de credite cu un risc mai ponderat.

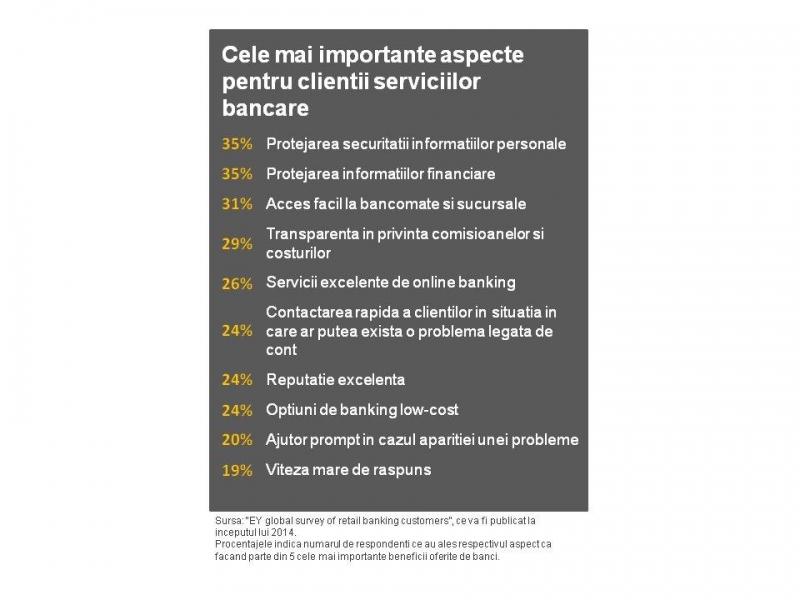

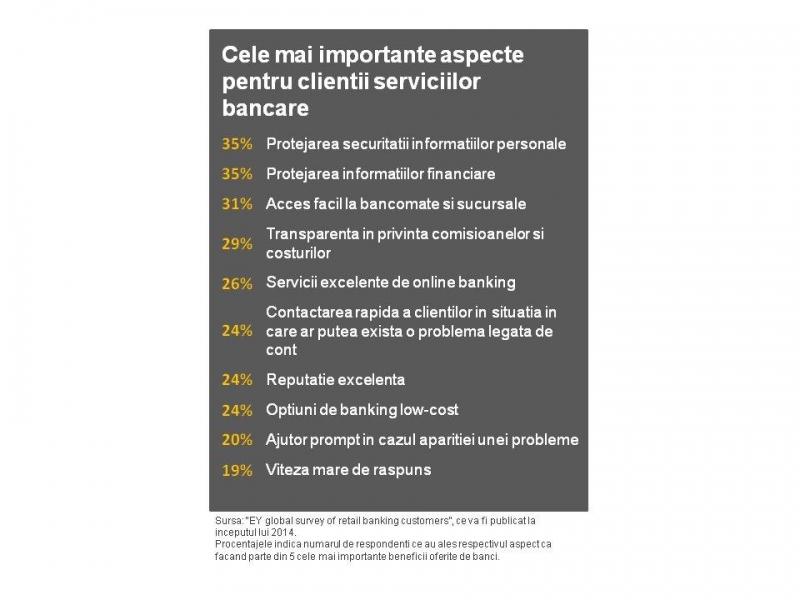

Ce asteptari au clienti de la banci

Asteptarile ridicate din partea clientilor din segmentul de retail si de business se adauga presiunilor de reglementare. Cerintele clientilor evolueaza rapid. Bancile sunt, astfel, sub presiunea de a raspunde nevoilor clientilor care provin atat din pietele dezvoltate, cat si din cele emergente pentru a oferi un nivel de servicii si flexibilitate asemanator cu cele implementate de alte sectoare.

Consolidarea pietelor

Consolidarea pietelor

Actiuni de consolidare au fost deja intreprinse pe piata europeana. Anumite piete, cum ar fi Spania, au trecut printr-o restructurare semnificativa, astfel ca, in trei ani, 50 de institutii au fost reduse la 12.

E de asteptat sa vedem mai multe astfel de actiuni pe termen mediu, in pietele suprasaturate bancar, cum ar fi Germania si Italia.

.jpg)

.jpg)