DOCUMENT. Ce contine proiectul de modificare a Codului Fiscal, lista modificarilor legislative

noul cod fiscal

Luni noaptea, Ministerul Finantelor a publicat proiectul de modificare a Codului Fiscal. Conform initiativei legislative, care trebuie sa treaca de Parlament si sa fie promulgata de presedintele tarii pentru a intra in vigoare, cresc o serie de taxe si impozite in Romania, apar deduceri persoanale pentru salariati, in functie de venituri si numarul persoanelor in intretinere, dar se inregistreaza si majorari de accize. Nu in ultimul rand, apar modificari in privinta facilitatilor fiscale din domenii precum cel alimentar, constructii sau agricultura, in timp ce se schimba regulile in materie de impozit pentru muncitorii ce desfasoara activitati sezoniere.

Iata cele mai importante modificari legislative asupra carora coalitia de guvernare s-a decis:

CRESC IMPOZITELE PE DIVIDENDE

Se schimba regimul fiscal aplicabil dividendelor platite de o persoana juridica romana unei alte persoane juridice romane/persoane juridice rezidente intr-un alt stat membru al UE.

Majorarea impozitului pe dividende prevazuta de proiect este de 8%, fata de 5% cat prevede actuala legislatie fiscala.

Pentru acordarea regimului de scutire a dividendelor platite intre persoane juridice romane, la data platii dividendelor, se solicita indeplinirea urmatoarelor conditii:

-

pentru persoana juridica beneficiara a dividendelor:

- detine minimum 10% din titlurile de participare ale persoanei juridice romane care plateste dividendele, pe o perioada de un an implinit pana la data platii acestora inclusiv;

- este constituita ca o „societate pe actiuni”, „societate in comandita pe actiuni”, „societate cu raspundere limitata”, „societate in nume colectiv”, „societate in comandita simpla” sau are forma de organizare a unei alte persoane juridice aflata sub incidenta legislatiei romane;

- plateste, fara posibilitatea unei optiuni sau exceptari, impozit pe profit sau orice alt impozit care substituie impozitul pe profit.

-

pentru persoana juridica care plateste dividendele:

- este constituita ca o „societate pe actiuni”, „societate in comandita pe actiuni”, „societate cu raspundere limitata”, „societate in nume colectiv”, „societate in comandita simpla” sau are forma de organizare a unei alte persoane juridice aflata sub incidenta legislatiei romane;

- plateste, fara posibilitatea unei optiuni sau exceptari, impozit pe profit sau orice alt impozit care substituie impozitul pe profit. Concomitent, sunt propuse modificari pentru a se asigura corelarea conditiilor pentru acordarea scutirii dividendelor interne/transfrontaliere, in ceea ce priveste extinderea formelor de organizare pentru societati, astfel cum sunt acestea reglementate de legislatia romana.

"Se propune, totodata, prin derogare de la prevederile art. 26 din Legea nr. 411/2004 privind fondurile de pensii administrate privat, republicata, cu modificarile si completarile ulterioare, precum si de la prevederile art. 88 din Legea nr. 204/2006 privind pensiile facultative, cu modificarile si completarile ulterioare, aplicarea prevederilor art. 43 alin. (2) si (3) din Codul fiscal si in cazul dividendelor distribuite/platite fondurilor de pensii administrate privat si/sau fondurilor de pensii facultative, indiferent de procentul detinerii titlurilor de participare si de perioada de detinere a acestor titluri de participare, la data distributiei/platii dividendelor catre aceste fonduri, precum si impozitarea dividendelor distribuite persoanelor juridice la care statul este actionar/asociat", se mai arata in proiect

IMPOZITAREA MICROINTREPRINDERILOR:

Modificarile sistemului de impozit pe veniturile microintreprinderilor promovate prin proiectul de ordonanta sunt:

-

reducerea plafonului veniturilor obtinute in anul precedent, de la 1 000 000 euro la 500 000 euro;

-

instituirea conditiei ca microintreprinderea sa aiba cel putin un salariat, situatie in care este necesara eliminarea cotei de impozitare de 3%;

-

instituirea unei conditii de detinere de titluri de participare de catre acelasi actionar/asociat la cel mult trei microintreprinderi, in cazul actionarilor asociatilor care detin mai mult de 25% din valoarea/numarul titlurilor de participare sau al drepturilor de vot;

-

limitarea la 20% a veniturilor obtinute din consultanta si management;

-

excluderea din sfera de aplicare a impozitului pe veniturile microintreprinderilor a persoanelor juridice care desfasoara activitati: in domeniul bancar, in domeniul asigurarilor si reasigurarilor, al pietei de capital, inclusiv activitati de intermediere in aceste domenii, in domeniul jocurilor de noroc, precum si a persoanelor juridice romane care desfasoara activitati de explorare, dezvoltare, exploatare a zacamintelor de petrol si gaze naturale;

-

eliminarea posibilitatii de optiune pentru aplicarea impozitului pe profit in situatia in care erau indeplinite conditiile legate de valoarea capitalului social si a numarului de salariati; mentinerea cotei de impozitare de 1%;

-

efectuarea unor corelari tehnice pentru integrarea noilor conditii de incadrare in regulile fiscale in vigoare;

-

pentru aplicarea conforma a Directivei 2011/96/UE, instituirea unei reguli de scadere din baza impozabila a dividendelor primite, din state membre ale UE, de catre microintreprinderi, daca sunt indeplinite anumite conditii; - eliminarea unor prevederi care au devenit caduce in raport cu perioada in care s-au aplicat, respectiv in anul 2017;

-

stabilirea ordinii de scadere din impozitul pe veniturile microintreprinderilor a sumelor reprezentand sponsorizari pentru sustinerea entitatilor nonprofit, unitatilor de cult, cheltuieli pentru UNICEF si alte organizatii internationale, precum si achizitii de aparate de marcat electronice fiscale puse in functiune;

-

modificarea termenului de depunere a declaratiei informative privind beneficiarii bunurilor/serviciilor/sponsorizarilor, corelat cu termenul de depunere a declaratiei de impozit pentru trimestrul IV, reglementat de Ordonanta de urgenta a Guvernului nr. 153/2020 pentru instituirea unor masuri fiscale de stimulare a mentinerii/cresterii capitalurilor proprii, precum si pentru completarea unor acte normative;

-

clarificarea valorii impozitului asupra caruia se aplica reducerea de impozit reglementata de Ordonanta de urgenta a Guvernului nr. 153/2020; - alte corelari tehnice.

MODIFICARI IN MATERIE DE TVA. Creste taxa pentru bauturile cu adaos de zahar. Termen pana la 1 ianuarie 2023 pentru aplicarea cotei reduse de TVA pentru lemnele de foc, pesticide si ingrasaminte

Pentru a descuraja consumul de bauturi daunatoare organismului uman, TVA pentru bauturile cu adaos de zahar va creste.

Se propune ca, incepand cu data de 1 ianuarie 2023, sa se excluda din sfera de aplicare a facilitatii cotei reduse de TVA de 9%, pe langa exceptia prevazuta deja pentru bauturi alcoolice, impusa de Directiva 2006/112/CE privind sistemul comun al TVA, si bauturile nealcoolice care se incadreaza la codul NC 2202 10 00 si 2202 99, respectiv a bauturilor nealcoolice care contin adaos de zahar sau alti indulcitori sau aromatizate.

"Aceasta masura are in vedere descurajarea consumul de bauturi racoritoare indulcite cu zahar, bauturi energizante etc., cu impact important asupra sanatatii consumatorilor. Fata de alimentele cu adaos mare de zaharuri, produsele lichide, precum bauturile racoritoare indulcite cu zahar, ar avea un impact mai mare asupra sanatatii, deoarece consumatorul nu are imaginea concreta a cantitatii de calorii ingerate, spre deosebire de produsele zaharoase solide asupra carora perceptia calorica este bine cunoscuta. In plus, caloriile lichide nu au proprietati puternice de satietate si nu suprima foamea, astfel ca ele sunt consumate in cantitati mult mai mari, aportul caloric fiind in ansamblu mai mare", explica Ministerul.

Totodata, se propune ca, incepand cu data de 1 ianuarie 2023, sa se aplice aceeasi cota de TVA, respectiv cota redusa de 9%, atat pentru livrarea de alimente, inclusiv bauturi (cu exceptia bauturilor alcoolice si a celor nealcoolice care contin adaos de zahar sau alti indulcitori sau aromatizate), destinate consumului uman si animal, cat si pentru serviciile de restaurant si de catering si pentru activitatile de cazare hoteliera.

In acest sens, se are in vedere faptul ca serviciile de restaurant si de catering, pentru care in prezent se aplica o cota redusa de TVA de 5%, reprezinta servicii care constau, in fapt, in furnizarea de produse alimentare si/sau de bauturi, preparate sau nepreparate, pentru consumul uman, care intra sub incidenta cotei reduse de TVA de 9%.

"Adoptarea unei astfel de masuri vizeaza tocmai facilitarea aplicarii uniforme/corelate a cotei de TVA, si anume aplicarea aceleiasi cote indiferent de natura operatiunii: prestare de servicii sau livrare de bunuri. Astfel, spre exemplu, un restaurant care vinde mancare trateaza operatiunea distinct, aplicand doua cote de TVA diferite (9% si 5%), in functie de modalitatea de servire a mancarii, in locatia restaurantului (prestare de servicii) sau in afara acesteia (livrare de bunuri). In mod similar, este si cazul unitatilor de cazare de tipul demipensiune/pensiune completa/all inclusive care, pe langa functia de cazare, asigura si micul dejun/pranzul/cina etc", transmite Ministerul Finantelor.

Atentie: Cota redusa de TVA pentru lemnul de foc se va aplica pana cel tarziu la 1 ianuarie 2030, iar pentru pesticide si ingrasaminte la 1 ianuarie 2032!

TVA PENTRU LOCUINTE. SE RESTRANGE SFERA DE APLICARE A COTEI REDUSE DE 5% PENTRU LIVRAREA LOCUINTELOR CATRE PERSOANELE FIZICE

Conform proiectului, de la data de 1 ianuarie 2023, se propune sa se restranga sfera de aplicarea a cotei reduse de TVA de 5% pentru livrarea de locuinte catre persoane fizice, ca parte a politicii sociale, in sensul in care persoanele fizice sa beneficieze de aceasta facilitate o singura data, respectiv sa achizitioneze, in mod individual sau in comun cu alta persoana fizica/alte persoane fizice, o singura locuinta a carei valoare nu depaseste suma de 600.000 lei, exclusiv TVA, cu cota redusa de 5%.

In aceeasi masura, se propune ca persoanele fizice care au incheiat acte juridice intre vii care au ca obiect plata in avans pentru achizitia de locuinte cu cota redusa de TVA de 5%, anterior datei de 1 ianuarie 2023, sa beneficieze de aplicarea cotei reduse de TVA in anul 2023 in conditiile legale in vigoare la data incheierii acestor acte.

CRESC ACCIZELE

De la 1 august 2022, cresc accizele pentru tutun si bauturi alcoolice. Se propune cresterea nivelului accizei totale pentru tigarete, de la 563,97 lei/1.000 tigarete la 594,97 lei/1.000 tigarete. Totodata, se propune adoptarea unui nou calendar de crestere graduala a nivelului accizei totale pentru tigarete.

"Se propune majorarea nivelului accizelor pentru alcool si bauturi alcoolice, incepand cu 1 august 2022, avand in vedere ca nivelul accizelor pentru aceste produse nu a mai fost actualizat de la rescrierea Codului fiscal", conform Ministerului.

In ceea ce priveste procentul legal al accizei ad valorem aplicat asupra pretului de vanzare cu amanuntul al tigaretelor eliberate pentru consum, se propune diminuarea acestuia cu un punct procentual pe an, incepand cu 1 august 2022, astfel ca acesta va fi de 10% in anul 2025.

COTE DE IMPUNERE MAJORATE PENTRU VENITURILE OBTINUTE DIN JOCURILE DE NOROC

Potrivit proiectului, se propune majorarea cotelor de impunere in cazul veniturilor obtinute din jocuri de noroc si reducerea plafonului neimpozabil pentru veniturile obtinute ca urmare a participarii la jocurile de noroc caracteristice cazinourilor, cluburilor de poker, slot-machine si lozuri.

Astfel, in cazul veniturilor obtinute din jocuri de noroc, se propune mentinerea modalitatii de determinare a impozitului pe venit prin aplicarea unui barem de impunere cu transe de venit asupra fiecarui venit brut, cu cote de impunere cuprinse intre 10% si 40%. Totodata, baremul de impunere propus cuprinde si modificarea transelor de venit.

In cazul veniturilor obtinute ca urmare a participarii la jocurile de noroc caracteristice cazinourilor, cluburilor de poker, slot-machine si lozuri se propune modificarea plafonului neimpozabil la nivelul a 600 lei, inclusiv, pentru fiecare fiecare venit brut primit de contribuabil.

Conform legislatiei actuale, cotele de impunere sunt cuprinse intre 1% si 25% si nu sunt impozabile veniturile obtinute ca urmare a participarii la jocurile de noroc caracteristice cazinourilor, cluburilor de poker, slot-machine si lozuri sub valoarea sumei neimpozabile de 66.750 lei, inclusiv, realizate de contribuabil pentru fiecare venit brut primit.

IMPOZITUL PE PROFIT

Ministerul propune

extinderea facilitatii privind scutirea de impozit a profitului investit si pentru investitiile in active utilizate in activitatea de productie si procesare, activele reprezentand retehnologizare, pentru stimularea contribuabililor de a dezvolta noi capacitati de productie, si de a le moderniza pe cele existente.

SE ABROGA IMPOZITUL SPECIFIC

"Se propune abrogarea, incepand cu data de 1 august 2022, a prevederilor Legii nr. 170/2016 privind impozitul specific unor activitati, publicata in Monitorul Oficial al Romaniei, Partea I, nr. 812 din 14 octombrie 2016, cu completarile ulterioare. Persoanele care au datorat impozit specific unor activitati vor fi obligate la plata impozitului pe veniturile microintreprinderilor, indiferent de indeplinirea conditiilor de aplicare a acestui sistem de impunere si/sau a impozitului pe profit pentru veniturile realizate din alte activitati decat cele corespunzatoare codurilor CAEN specifice”, se arata in nota de fundamentare care insoteste proiectul de act normativ.

SE ABROGA SCUTIREA DE LA PLATA IMPOZITULUI A PERSOANELOR CE DESFASOARA ACTIVITATI SEZONIERE

"Se propune abrogarea prevederii potrivit careia persoanele fizice care desfasoara activitati sezoniere dintre cele prevazute la art. 1 al Legii nr. 170/2016 privind impozitul specific unor activitati, in cursul unui an sunt scutite la plata impozitului pentru veniturile realizate din salarii si asimilate salariilor, avand in vedere atat abrogarea Legii nr. 170/2016 la data de 1 ianuarie 2023, cat si faptul ca din analiza efectelor aplicarii masurii, a rezultat faptul ca aceasta nu a condus la atingerea obiectivului estimat, fiind aplicata pentru un numar redus de contribuabili”, arata proiectul.

FACILITATI FISCALE IN CONSTRUCTII, SECTORUL AGRICOL SI ALIMENTAR

Se propune revizuirea reglementarii privind acordarea facilitatilor fiscale in sectorul constructii, precum si in sectorul agricol si in industria alimentara in sensul in care vor beneficia de facilitatile fiscale, numai persoanele fizice care obtin venituri din salarii si asimilate salariilor realizate in baza contractelor individuale de munca incheiate cu angajatori care se incadreaza in conditiile prevazute la art. 60 pct. 5 si pct. 7 din Codul fiscal.

Prevederea intra in vigoare la data 1 ianuarie 2023 si se aplica incepand cu veniturile aferente lunii ianuarie 2023.

Se propune revizuirea reglementarii privind acordarea facilitatilor fiscale in sectorul constructii, in ceea ce priveste conditia referitoare la calculul cifrei de afaceri, in sensul in care raportarea are in vedere doar informatii/date din anul curent. Astfel, se are in vedere principiul conform caruia facilitatile fiscale se acorda in perioada in care se realizeaza efectiv activitatile mentionate la codurile CAEN precizate in actul normativ, urmarindu-se ca salariatii care contribuie in perioada de raportare intr-un procent semnificativ la realizarea a minim 80% din cifra de afaceri totala reprezentand activitati de constructii sa beneficieze de scutiri, respectiv calculul sa fie realizat in timp real si nu avand la baza date istorice

Se propune modificarea plafonului pana la care se acorda facilitatile fiscale in domeniul constructiilor, sectorul agricol si in industria alimentara, respectiv de la 30.000 lei lunar la 10.000 lei lunar, inclusiv. Pentru partea din venitul brut lunar ce depaseste 10.000 lei nu se aplica facilitatile fiscale.

Totodata, autoritatile propun modificarea plafonului pana la care contribuabilii pentru care venitul net se determina pe baza de norme de venit, respectiv de la 100.000 euro la 25.000 euro. Modificarea are in vedere contribuabilii care realizeaza venituri din activitati independente, altele decat venituri din profesii liberale obtinute din prestarea de servicii cu caracter profesional, potrivit actelor normative speciale care reglementeaza organizarea si exercitarea profesiei respective

De asemenea, proiectul prevede si reglementarea regimului fiscal aplicabil indemnizatiilor acordate potrivit legii pentru ingrijirea pacientului cu afectiuni oncologice, similar cu cel aplicabil indemnizatiilor pentru risc maternal, maternitate, ingrijirea copilului bolnav, respectiv, acest tip de indemnizatie reprezinta venit neimpozabil si nu se cuprinde in baza de calcul al contribusiei de asigurari sociale de sanatate, fiind datorata numai contributia de asigurari sociale.

AJUTOR DE LA ANGAJATORI, PENTRU SALARIATII CARE LUCREAZA IN REGIM DE TELEMUNCA

Potrivit textului proiectului, sumele acordate angajatilor care desfasoara activitati in regim de telemunca pentru sustinerea cheltuielilor cu utilitatile la locul in care angajatii isi desfasoara activitatea, precum electricitate, incalzire, apa si abonamentul de date, si achizitia mobilierului si a echipamentelor de birou, in limitele stabilite de angajator prin contractul de munca sau regulamentul intern, in limita unui plafon lunar de 400 lei corespunzator numarului de zile din luna in care persoana fizica desfasoara activitate in regim de telemunca.

Pentru partea care depaseste plafonul neimpozabil lunar de 33% din salariul de baza corespunzator locului de munca ocupat, se datoreaza impozit pe venit si contributii sociale obligatorii.

De asemenea, se propune ca angajatorul care acorda aceste venituri/avantaje sa stabileasca ordinea de includere a acestora in plafonul lunar de cel mult 33% din salariul de baza corespunzator locului de munca ocupat.

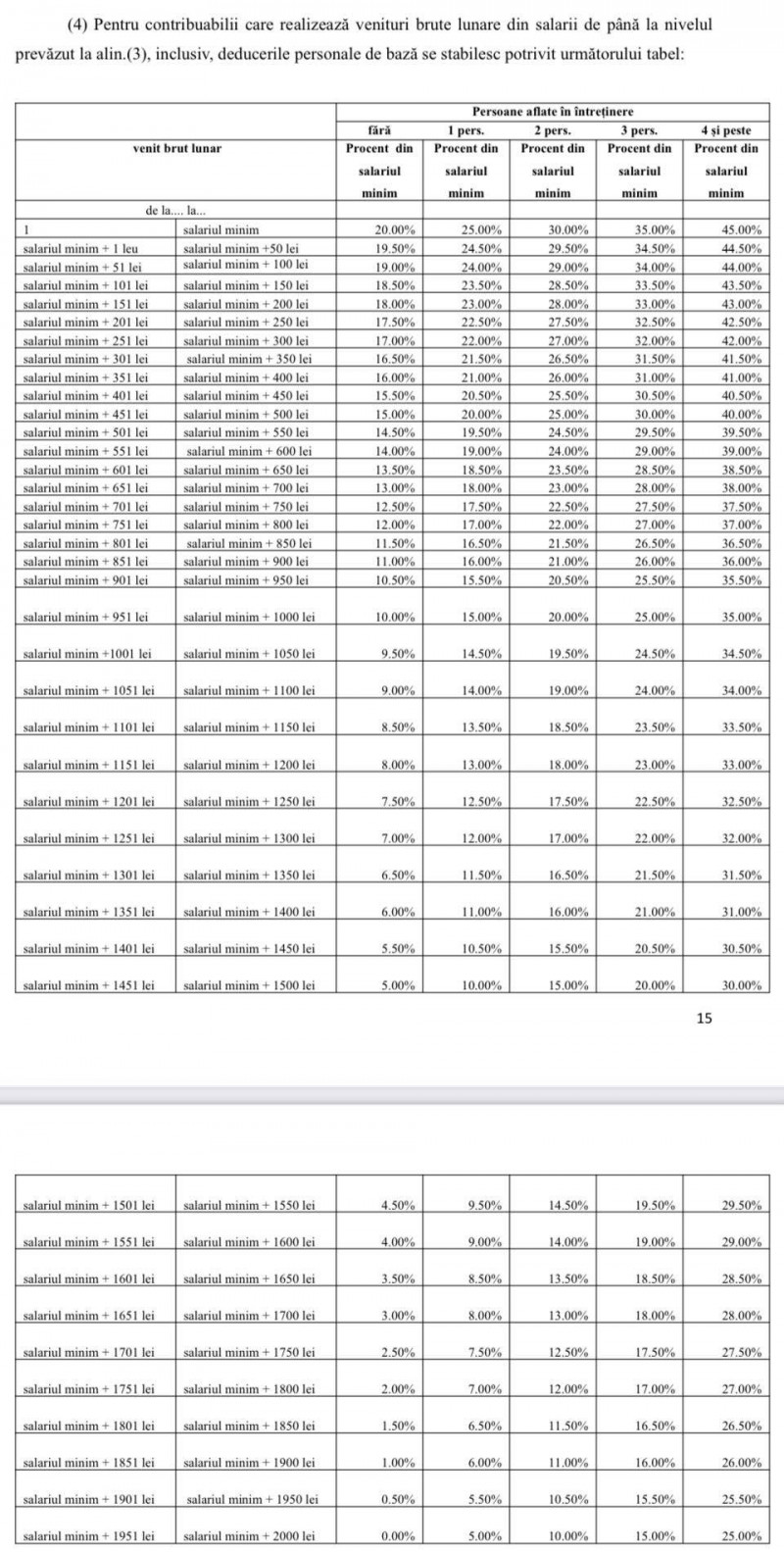

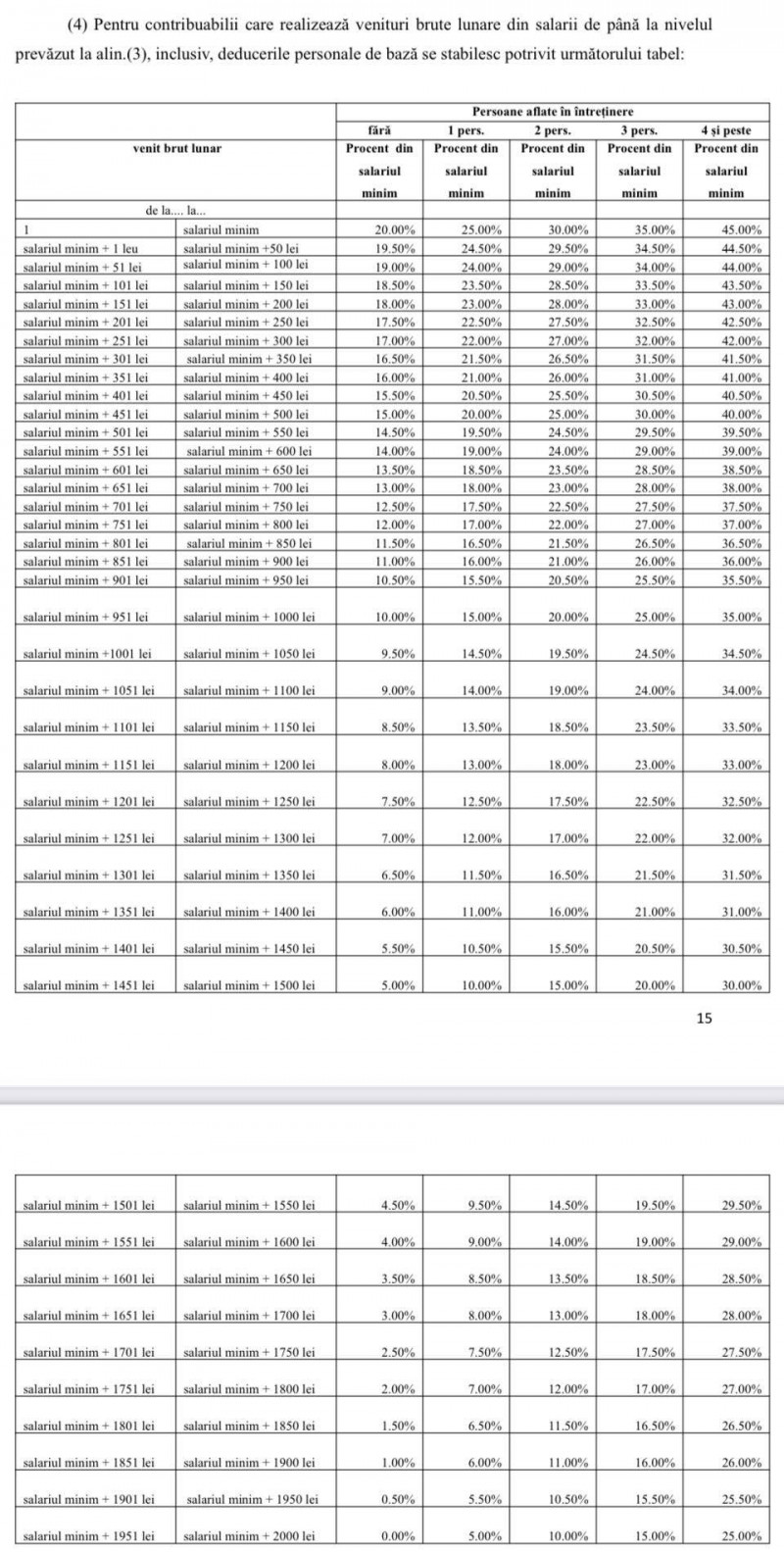

DEDUCERI PERSONALE PENTRU SALARIATI

Proiectul propune revizuirea sistemului de acordare a deducerilor personale in cazul contribuabililor care realizeaza venituri din salarii la locul unde se afla functia de baza.

Salariatii din Romania, in functie de venituri si de numarul persoanelor pe care le au in intretinere, vor putea apela la deduceri personale. Cu titlu de exemplu, copilul pana la varsta de 18 ani se considera a fi o persoana intretinuta, insa sunt si alte categorii de membri ai familiei ce pot fi luate in intretinere pentru a beneficia de deducere.

In general, deducerea pentru un angajat cu salariul minim, poate ajunge pana la 45% din salariu, daca are 4 persoane in intretinere. Pentru un angajat cu salariul minim, fara persoane in intretinere, deducerea este de 20%.

"Astfel, se propune o deducere personala de baza, care se va acorda pentru persoanele fizice care au un venit lunar brut de pana la 2.000 de lei si deduceri suplimentare pentru tineri si copiii pana la 18 ani.

Totodata, va fi acordata o deducere personala suplimentara de 15% din salariul de baza minim brut pe tara garantat in plata pentru persoanele fizice cu varsta de pana la 26 de ani, care realizeaza venituri din salarii al caror nivel este de pana la nivelul de 2.000 de lei peste nivelul salariului de baza minim brut pe tara garantat in plata aprobat prin hotarare a Guvernului, in vigoare in luna de realizare a venitului. De asemenea, se va acorda sub forma de deducere suplimentara suma de 100 de lei lunar pentru fiecare copil cu varsta de pana la 18 de ani, daca acesta este inscris intr-o unitate de invatamant, parintelui care realizeaza venituri din salarii, indiferent de nivelul acestora.

In prezent, persoanele fizice care realizeaza venituri din salarii la locul unde se afla functia de baza au dreptul la deducerea din venitul net lunar din salarii a unei sume sub forma de deducere personala, acordata pentru fiecare luna a perioadei impozabile. Deducerea personala se acorda pentru persoanele fizice care au un venit lunar brut de pana la 1.950 lei inclusiv, si variaza intre 510 lei pentru contribuabilii care nu au persoane in intretinere si 1.310 lei pentru cei care au patru sau mai multe persoane in intretinere. Pentru contribuabilii care realizeaza venituri brute lunare din salarii cuprinse intre 1.951 lei si 3.600 lei, inclusiv, deducerile personale sunt degresive. Pentru contribuabilii care realizeaza venituri brute lunare din salarii de peste 3.600 lei nu se acorda deducerea personala", conform

Digi24.

IMPOZITE SI TAXE LOCALE

Noul proiect prevede eliminarea sintagmei ”cladire cu destinatie mixta”, pentru simplificarea modului de calcul al impozitului pe cladiri.

"Se propune un nou mod de calcul a valorii impozabile pentru cladirile rezidentiale pe baza valorilor cuprinse in Studiile de piata referitoare la valorile orientative privind proprietatile imobiliare din Romania, administrate de Uniunea Nationala a Notarilor Publici din Romania publicate anual pe pagina de internet a U.N.N.P.R. si a cotelor de impozitare respective", conform Ministerului.

Proiectul prevede o modificare a limitelor minime ale cotelor de impozitare si anume: la cladiri rezidentiale cotele vor fi de 0,1% - 0,2% iar la cladirile nerezidentiale cotele vor fi de 1% - 1,3%.

"Se propune un nou mod de calcul a valorii impozabile pentru cladirile nerezidentiale pe baza valorilor cuprinse in ” Studiile de piata referitoare la valorile orientative privind proprietatile imobiliare din Romania”, administrate de Uniunea Nationala a Notarilor Publici din Romania, publicate anual pe pagina de internet a U.N.N.P.R. si a cotelor de impozitare respective. Clarificari privind modalitatea de calcul a impozitului pe teren inregistrat in registrul agricol la categoria de folosinta curti constructii prin scaderea de la impozitare a suprafetelor acoperite de cladiri.

Pentru terenul amplasat in extravilan, impozitul/taxa pe teren se stabileste prin inmultirea suprafetei terenului, din care se scad suprafetele de teren acoperite de cladirii, exprimata in hectare, cu suma corespunzatoare categoriei de folosinta si cu coeficientul de corectie corespunzator zonei si rangului localitatii.

Autoritatile publice locale, la propunerea autoritatii executive, pot majora sau diminua nivelul impozitelor si taxelor locale cu pana la 50%.

Avand in vedere ca Studiile de piata referitoare la valorile orientative privind proprietatile imobiliare din Romania, administrate de Uniunea Nationala a Notarilor Publici din Romania se actualizeaza anual, nu mai este necesara indexarea anuala cu rata inflatiei a impozitului pe cladiri", explica Ministerul.